若いサラリーマンに贈るキャピタルゲインとインカムゲイン、不動産投資の話

目次

老後2000万円問題

金融庁のレポートのおかげで大きな問題になりましたが、老後に必要なお金について考える、いいきっかけになったのではないかと思います

備えあれば憂いなし

特に、現在20代の人たちは、定年まで40年近くもあるのだから、今からいろいろと手を打つこともできます

でも、何をしたらいいか?私からお金の増やし方についてお話をしたいと思います

第1章:複利の力 第1章:複利の力

相対性理論で有名なアインシュタインが

人類最大の発明は複利である

と言っています。例を示しましょう

積立預金をするとします

毎月積立額:3万円

積立期間:40年

利息:6%

結果は

5,974万円

大学を卒業し、22歳でサラリーマンになり、62歳まで毎月3万円ずつ、年6%の金利で積立をすれば、定年退職の頃に約6000万円を手にいれることができます

複利とはなんとすばらしい発明なんでしょう!もう、これで20代のサラリーマンは、老後のことを心配する必要をなくなりました

おめでとう!!

◇

この話をすると、

この低金利時代に年率6%の積立は

できないだろう!

と反論されますが、本当でしょうか?

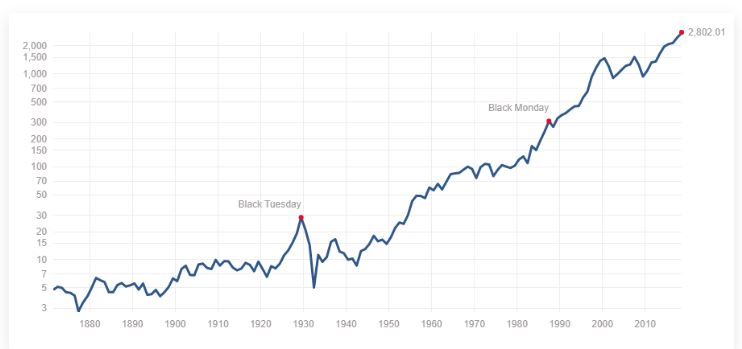

アメリカのS&P500インデックス

はご存知ですか?

S&P500インデックスとは、ニューヨーク証券取引所(NYSE)、NASDAQに上場している銘柄から代表的な500銘柄の株価を基に算出される、時価総額加重平均型株価指数です

出典:S&P500 Historical Price

過去、150年の歴史において、いくつかの暴落はありましたが、長期的に見れば指標は常に上昇しています。ちなみに1973年から2018年までの長期的なS&P500の利回りは

年平均7.1%

このETFに投資し続ければ、おそらく40年間でも平均6%の利回りは確保できるでしょう

◇

40年間、毎月3万円ずつ、S&P500に投資すれば、定年退職のときには6,000万円だよ!

20代のみんな!

やっぱりおめでとう!!

第2章:キャピタルゲインとインカムゲインとは?

キャピタルゲインとは、投資した株、債券、不動産の価格上昇で得られた利益のこと。S&P500インデックス連動ETFに投資をするのも、株価が上がり、資金が増える事によるキャピタルゲインを狙う投資です

インカムゲインとは、投資した資産に対してある%で定期的にもらえる利益のことです。株で言えば、配当がインカムゲインです。高配当株に投資してインカムゲインを狙う投資法も人気です

高配当株投資の目標利回りは

4%

ぐらいでしょうか?

ただ、高配当を出す企業の成長は限定的です。インカムゲインを狙った高配当株投資において、キャピタルゲインも同時に狙うことは難しいということです

さらに、業績悪化による株価急落、無配転落などの突発的な事故にあうこともあり、企業選びは慎重になる必要があります。よって、高配当株を狙うなら、投資先の企業は慎重に選び、必要に応じて入れ替える必要があります

◇

20代サラリーマンにとって、キャピタルゲインとインカムゲインのどちらを狙うのがいいのかを比べたいのですが、インカムゲインの場合、配当を得るための元手が無いと話になりません

そこで、

30歳前半までに

必死になって600万円の貯金

をしたとし、そこをスタートとして、キャピタルゲインとインカムゲインの2つの投資について考えてみましょう

◇

約10年で600万円貯めるには、1年で60万円、月々5万円は少しきつい気がしますが、ボーナスを年間24万円ずつ、お給料を毎月3万円ずつの積立をすればいい計算です

しかし、10年経って、年齢は30代前半になっています。定年まで約30年しか残されていません

第3章:キャピタルゲイン投資の現実

600万円の資金でキャピタルゲインを得て、資産を増やしたいと思います

大富豪のウォーレン・バフェットが妻に「資金の90%をS&P500に投資せよ!」という遺言を残しています。過去の実績から考えると、30-40年の長期渡ってS&P500インデックスファンドに投資して、年利6%以上のキャピタルゲインを得ることは比較的に確率の高い投資です

そこで、この600万円で、S&P500インデックスETFを買い、さらに30年間、毎月3万円ずつ投資した場合に資産がどうなるか計算してみます。利回りは6%の複利です

6,459万円!

(600万円を含む)

この投資法は最強なのかもしれません。ただし、30年間の長期投資が前提です

◇

では、この投資法の死角はないのでしょうか?それは、正直なところ

退屈でつまらない

ところです

実は30代の頃、アメリカでバンガード社のS&P500インデックスETFに投資したことがありますが、あまりに退屈でつまらなくなり、数年でやめてしまいました

積立をすることで、不安の無い老後が約束されていると言われても、なかなかそのために毎月3万の投資を継続するのは難しいです。確かに、証券会社の口座の残金は少しずつ増えていきますが、何か楽しくないです

せっかく投資しているのに、投資先企業の選択は、他人に委ねているところが問題なのだと思います。別の言い方をすれば、ワクワク感に乏しい投資なのでモチベーションが上がりません

◇

また、40年のサラリーマン人生ではいろいろとお金のかかる出来事があります

・子供の学校への入学

・自宅の購入

・車の購入

・子供の結婚

・病気や介護

例えば、自宅の購入で、あと100万円あれば、あの物件に手が届くのにという場合、ローンを100万円増やすか、S&P500インデックスの積立を解約するかは迷うところです。借金を増やすなら、積立を解約しようと考えることは自然なことです

しかし、S&P500の解約も意外と難しいです。なぜなら、安定して上昇を続けるS&P500でも不定期な大暴落があります。古くは大恐慌、最近ではリーマンショックです。こういう時に限ってお金が欲しい時があります。結局、S&P500は今は売れないということになり、住宅ローンを増額することになります。投資をしながら、借金も増やすという矛盾を抱えることになります

ちなみに、2008年のリーマンショックの時、S&P500は、68%下落しました。1000万円の資産が、320万円になったわけです。(上のグラフがそのように見えないのは、縦軸が対数表示になっているからです)こんなことが10年に1度ぐらいの頻度で起こります。

パニックにならずに30年間、売却せずに継続して持ち続けるためには、相当な胆力が必要なのかもしれません

◇

逆に、幸運にもS&P500が高騰している時に自宅を買おうとしていたらどうでしょうか?

おそらく、今こそ決断の時とばかりに積立を解約し、自宅の購入資金に当てるのではないでしょうか?それはそれで、投資は成功です。でも、不安のない老後のための6%の複利投資もここで終了です

◇

それなら、S&P500が高値のときに部分的に売って利益を確定すればいいのでは?しかし、これを始めると、結局、ETFの個別売買を行うことになり、高値安値を見極めなくてはなりません。S&P500は500社の株式の指標です。高値安値を見抜いて売却をすることは、至難の技です

それより、長期に複利を生かしたキャピタルゲインを得る投資から離脱することの方が問題です

◇

600万円+毎月3万円を30年間積み立てるということは、結果的にサラリーマンのお給料から

1,680万円

が出ていくことになります。サラリーマンの生涯年収は約2億円、社会保険料や税金を約20%が引かれると、約1億6,000万円。1680万円はその約10%です。手取りの10%を定年までとっておく投資、なかなか忍耐のいることだと思います。特に若い人は大変だと思います

◇

結論

キャピタルゲインのみを狙った投資は

獲得額は大きいが

継続することが難しい

です。冷静かつ忍耐力のある人にはおすすめなんですが・・・

第4章:インカムゲイン投資の現実

600万円を元手に、高配当株に投資しましょう。日本でも海外でも構いません。海外の高配当株ETFも僅かな手数料で購入できる時代となりました

目標の配当利回りは

4%

600万円の4%は年24万円。とりあえず税金は無視しましょう

しかし、これは複利ではありません。証券会社は、配当金を再投資してくれません。もちろん、自分で再投資するのも自由ですが、もらった配当金はすぐにお財布に入れることができます

S&P500の500社にどの企業を含めるか、我々に選択権はありません。しかし、高配当企業への投資なら、企業の選別は、自分の裁量に委ねられています。素敵なことです。やる気が出ますね。企業の研究をするモチベーションも上がります

年間たった24万円の収入、月2万円の収入ですが、5年間貯めれば120万円になります。お財布の中の120万円をどのように使おうが、その人の勝手です。株を売らない限り配当は定期的にもらえます

家の購入に使っても、子供の学校の入学金に使っても、車の買い替え費用に使ってもOKです

なんか、日々の生活に余裕が

出る気がしませんか?

たった月2万円の収入アップでも、自由に使える使えるお金があるとないとでは生活の充実感が違います。ただし、くれぐれも無駄遣いはしないように、使い切ってしまっては、老後2,000万円を解決できません

◇

では、高配当株投資を選んだサラリーマンは、30年後、約60歳になってどれぐらいの資産を得ているでしょうか?

30代前半から60代前半までの30年、配当利回り4%で獲得した配当金は720万円。600万円で買った高配当株はそのまま持っているので

1,320万円

(600万円を含む)

の資産を築くことができます

老後2,000万円には少し足りないですね

でも、仮に配当金の720万円を

・家の頭金

・自動車の購入費用

・子供の大学の入学金・授業料

に使ってしまっても、高配当株に投資していた600万円はそのまま残っています。定年後、そのまま、配当をもらってもいいですし、リスクを取らずに現金化してもいいです

この投資法のメリットは、30歳前半までに600万円を貯めてしまえば、月々のお給料から追加投資が必要ないことです

ただし、高配当株の銘柄は定期的に見直して入れ替えて下さい。うまく行けば株価の上昇によるキャピタルゲインも得られる可能性も少しはあります

◇

結論

インカムゲインのみを狙った投資は

獲得額は小さいが

気分的には楽

第5章 :キャピタルとインカムのミックス投資

さて、

キャピタル投資とインカム投資

どちらに魅力を感じましたか?

どちらも一長一短があるような気がします。であれば、半分に分けて、投資するのはどうでしょうか?いいアイデアですね

30代前半までに貯めた600万円はそのまま、高配当株投資:インカムゲイン投資に、同時に毎月3万円のS&P500インデックス投資:キャピタルゲイン投資も始めます

おそらく、忍耐強く30年継続できれば、サラリーマンを定年する時、あなたは老後について全く心配のないい状態になっているでしょう

計算してみると

4,333万円

(600万円を含む)

の資産を築くことができます

理想は、S&P500インデックスETFには一切手をつけず、必要なお金は、高配当株の配当から使うということです。配当は30年間で720万円得られますから、人生の様々なイベントにおいて役立つこと間違いなしです。その上、老後の蓄えも十分に獲得できるでしょう

私がお勧めする、

若いサラリーマンにとってのベストな方法

です

◇

結論

キャピタル+インカムのミックス投資は

獲得額はいいとこ取り

結構、筋がいいかも

第6章:不動産投資の現実

おまたせしました。不動産投資の出番です

あなたには、30代前半までに必死で貯めた600万円があります。これを使って以下の中古木造アパートに投資したらどうなるでしょうか?

中古木造アパート

価格 :6,000万円

(建物3,000・土地3,000)

利回り:9%

築年 :2年

融資 :20年 1.5% 5600万円

場所 :川崎市 駅徒歩12分

20代のサラリーマンを前提に、シミュレーションシートで計算してみました。頭金も入れていることですし、築浅で修繕費もあまりかからないことから、20年間の税引き後の実質利回り=手取り(税引き後)は

平均1~2%

ぐらいは取れそうです

実利回り1.5%の時

年90万円=月7.5万円

これは、すなわち家賃収入というインカムゲインです

20年間の合計は

1,800万円

◇

さて、20年経って、このアパートは築22年。あと10年ぐらいは、余裕で働いてくれるでしょう。そして、何よりも素晴らしいのは、年324万円返済していたアパートローンを完済していることです。つまり、CFが年324万円(税引き前)増えます。私は、このCFのことを

スーパー・キャシュフロー:SCF

という呼んでいます(考案者は私の知人Pさんで、使用許可もらっています)

元々のCF:年90万円

+

SCF:年324万円

=

年414万円

ただし、築22年のアパートですから、家賃の下落や修繕費の支出が必要になりますし、税金も増えるので控えめに見て

CF:年300万円(税引き後)

10年で3,000万円

ぐらいが現実的でしょう。20年から30年までの10年間、このCF:300万円を維持できれば、

30年のインカムゲインの合計は

20年のCF:1,800万円

10年のSCF:3,000万円

合計:4,800万円

◇

さらに、築32年で、このアパートを土地値3000万円で売却できる可能性があります

キャピタルゲイン:3,000万円

(600万円を含む)

結局、30年間で

インカム+キャピタル

7,800万円

の資産が築けたことになります

◇

このように、不動産投資は、キャピタル投資とインカム投資の両面の特徴を持っています。そして、同じ600万円の元金から始める、

S&P500インデックス投資

+

高配当株投資

4,333万円

(600万円を含む)

よりはるかにいい投資のように見えます

◇

複利の効果を使っていない不動産投資がこのような大きなリターンを得られる秘密は、

レバレッジ効果

です。要するに、銀行からの融資を利用して投資をしていることです。そして、その返済はアパートの入居者さんがしてくれているとも言えます

◇

世の中には、借金=融資を毛嫌いしている方も多いですが、不動産投資をする場合、融資を使うか、使わないかで投資としては全く別物になります。不動産投資は、レバレッジを使ってこそ、その利益が株式投資などに対抗できます。自己資金の少ないサラリーマンは、最初は、何らかの融資を使うしかないのも仕方ないとも言えますが・・・

◇

私が、サラリーマンをしながら、多額の融資を受けてでも不動産投資をして良かったと思えることは、限られた給与では、できなかったことが、不動産投資から得られた潤沢なCF=手取り収入を使うことによって実現できたことです

よく、不動産投資で得られた利益は決して使ってはいけないという人がいますが、それはその人の不動産投資の状況によるでしょう

サラリーマンを続けながら、第2の収入源としていい不動産投資ができたなら、その果実は、実ったところから味わってしまっても、その木が枯れなければ大丈夫なはずです

◇

すなわち、不動産投資の魅力とは

毎年、美味しい果実のなる木

を手に入れることに近いと思います。毎年、美味し果実を食べならが、知らない間に木も大きく育っていくイメージです

第7章:まとめ

さて、若いサラリーマンの皆さんは、どの投資を選ぶのでしょうか?

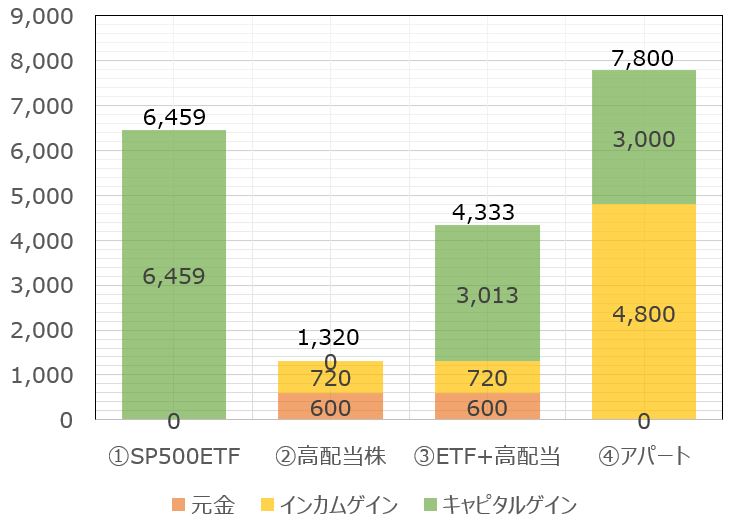

自分が60代前半になるときに得られる予想金額をまとめておきます。30代代前半までに600万円を貯めておき、そこから30年間、継続して投資することが前提です

① S&P500インデックスETFに投資

元金600と月々3万円購入

= 6,459万円

② 高配当株に投資して追加投資はなし

CF720+株式600

= 1,320万円

③ ①と②のミックス

CF720+株600

+ETF3,013(月々3万円購入)

= 4,333万円

④ 不動産投資 6000万円中古アパート

CF1800+SCF3,000+売却額3,000

= 7,800万円

600万を元手に30年投資した結果は?

さあ、あなたはどれを選びますか?

◇

サラリーマン大家道、まだまだ続きます

最後までお読みいただき、誠にありがとうございました

東京東部(下町)で、相続対策に土地を探しながら、株も勉強中です。

テリー隊長さんの本を足立区の図書館で拝見しました。そして、こちらのブログにたどり着きました。私は、2階建て位の賃貸物件を検討しています。

今は土地の値段が上がっており大変です。

米国株や不動産のご説明とても勉強になりました。不動産はsumoで探されているのですね。私は今とても苦戦しています。良い探し方がありましたらブログに是非書いてください。どうぞよろしくお願いいたします。